По итогам 9 месяцев 2020 года Агентство РК по регулированию и развитию финансового рынка в отношении банков второго уровня, организаций, осуществляющих отдельные виды банковских операций, за нарушение прав потребителей финансовых услуг применил 66 рекомендательных мер надзорного реагирования, 3 письменных предписания и 67 административных взысканий. Общая сумма административных взысканий в отношении банков составила 36, 7 млн тенге.

Результаты проведенного анализа показали, что банками в большинстве случаев допускались нарушения, связанные с осуществлением обслуживания банковских займов, платежей и переводов денег, обслуживания счетов клиентов. Агентство размещает информацию о принятых мерах надзорного реагирования (кроме рекомендательных мер надзорного реагирования) и санкциях (штрафах) на своем официальном интернет-ресурсе.

Между тем, анализ обращений граждан в Агентство РК по регулированию и развитию финансового рынка по вопросам защиты прав потребителей финансовых услуг показал, что больше половины обращений приходится на банковский сектор. И многие проблемные вопросы, озвученные в обращениях, связаны с тем, что заемщики не ознакомились с условиями договора банковского займа.

Как правило, проблемы, связанные с кредитованием, всегда проще предупредить, чем устранять последствия. Подписывая договор банковского займа, заемщик автоматически соглашается с его условиями, в том числе и с действиями банков по взысканию просроченной задолженности. Не изучая условий договора, заемщик не осознает всю серьезность возможных последствий неисполнения обязательств по нему. Поэтому нужно проявлять внимательность при подписании любого договора!

В защиту прав потребителей финансовых услуг

С 2020 года порядок заключения договора банковского займа претерпел некоторые изменения. Вступили в действие дополнительные требования – установлена новая форма памятки, предоставляемой в целях повышения прозрачности условий банковских договоров заемщику до заключения договора банковского займа. Памятка должна содержать полную информацию об условиях займа, позволяя заемщику сравнивать их с аналогичными предложениями других банков, а также об ответственности заемщика. К договору банковского займа также прилагается титульный лист, формат которого един для всех банков. Титульный лист должен содержать основную информацию о займе, которая ранее была изложена на 1 – 2 страницах договора. Текст договора изложен после титульного листа. Таким образом, полную информацию об основных условиях кредита, который он решил оформить, заемщик должен получить до заключения договора банковского займа.

Памятка для заемщиков должна содержать:

- сумму и валюту займа;

- срок займа;

- количество платежей;

- вид ставки вознаграждения (фиксированная или плавающая), размер ставки вознаграждения в годовых процентах либо в фиксированной сумме;

- размер ставки вознаграждения в достоверном, годовом, эффективном, сопоставимом исчислении;

- наименование и размеры комиссий и иных платежей, связанных с выдачей и обслуживанием займа;

- общую сумму к погашению;

- итоговую сумму вознаграждения;

- размер неустойки (штрафа, пени) за несвоевременное погашение основного долга и вознаграждения;

- иные виды штрафов, пени, согласно условиям договора банковского займа (в том числе за нецелевое использование займа, несвоевременное оформление договоров страхования и так далее);

- необходимость заключения договора страхования и сроки его пролонгации;

- контактные данные банка (номера телефонов, адрес электронной почты, адрес сайта банка).

Условия предоставления займа, указанные в памятке, являются ориентировочными с целью ознакомления и сравнения условий банковского займа с условиями займов других банков. Окончательные условия будут указаны в договоре. Поэтому, подписывая договор, его надо еще раз внимательно изучить.

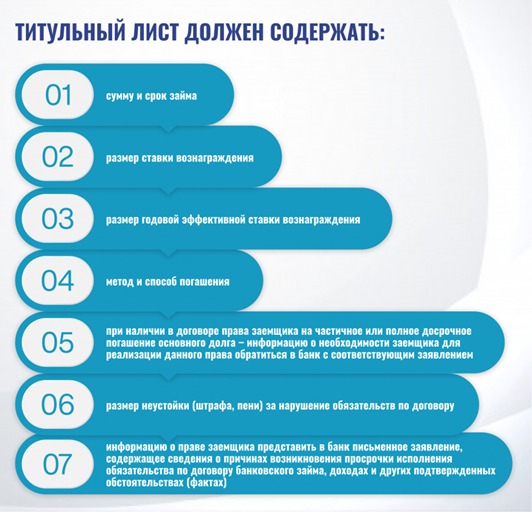

Титульный лист должен содержать:

- сумму и срок займа;

- размер ставки вознаграждения;

- размер годовой эффективной ставки вознаграждения;

- метод и способ погашения;

- при наличии в договоре права заемщика на частичное или полное досрочное погашение основного долга – информацию о необходимости заемщика для реализации данного права обратиться в банк с соответствующим заявлением;

- размер неустойки (штрафа, пени) за нарушение обязательств по договору;

- информацию о праве заемщика представить в банк письменное заявление, содержащее сведения о причинах возникновения просрочки исполнения обязательства по договору банковского займа, доходах и других подтвержденных обстоятельствах (фактах).

Получая банковский заем, заемщик берет на себя финансовые обязательства. В случае возникновения просрочки по займу банк вправе начать деятельность по взысканию. Зачастую в договоре указывается о праве банка взыскивать в бесспорном порядке средства, имеющиеся или вновь поступающие на ваши банковские счета. Банк может обратиться с иском в суд о взыскании суммы долга, обратить взыскание на залог во внесудебном или судебном порядке, передать задолженность на досудебное взыскание и урегулирование коллекторскому агентству. Также может уступить право (требование) по договору банковского займа третьему лицу или предпринять другие меры в соответствии с действующим законодательством. Информация о просрочках непременно отразится в кредитной истории. И заемщик может перейти из разряда добросовестного в разряд проблемного, а это грозит различного рода последствиями.

Fingramota.kz настоятельно рекомендует проявить бдительность, внимательно ознакомиться с договором до его подписания и задавать все интересующие вопросы менеджеру.